Cùng xem Mẫu công văn giải trình với cơ quan thuế trên youtube.

Mẫu công văn giải trình với cơ quan thuế

Mẫu công văn giải trình với cơ quan thuế là mẫu bản công văn được các cơ quan, doanh nghiệp lập ra và gửi tới chi cục thuế để giải trình về một việc nào đó. Mẫu công văn giải trình này nêu rõ thông tin của doanh nghiệp, nội dung giải trình… Mời bạn đọc cùng tham khảo chi tiết và tải về mẫu công văn giải trình chuẩn với cơ quan thuế tại đây.

1. Nguyên nhân dẫn đến phải giải trình với cơ quan thuế

Xem Thêm : Kiểm sát viên là gì? Tiêu chuẩn để trở thành kiểm sát viên

Mẫu công văn gửi thuế là mẫu các công văn được tổ chức, doanh nghiệp sử dụng nhằm giải trình về một vấn đề cụ thể nào đó liên quan đến thuế, chẳng hạn như giải trình các sai sót khi kê khai thuế, viết sai hóa đơn GTGT…

Việc giải trình của tổ chức, cá nhân vi phạm hành chính về thuế được quy định tại Điều 23 Thông tư 166/2013/TT-BTC hướng dẫn xử phạt vi phạm hành chính về thời hạn, thủ tục giải trình vi phạm hành chính về thuế do Bộ trưởng Bộ Tài chính ban hành như sau:

Đối với trường hợp giải trình bằng văn bản: tổ chức, cá nhân vi phạm hành chính thuế phải gửi văn bản giải trình cho người có thẩm quyền xử phạt vi phạm hành chính thuế trong thời hạn không quá 05 ngày, kể từ ngày lập biên bản vi phạm hành chính. Trường hợp vụ việc có nhiều tình tiết phức tạp thì người có thẩm quyền xử phạt có thể gia hạn thêm không quá 05 ngày theo đề nghị của tổ chức, cá nhân vi phạm. Trường hợp, người có thẩm quyền xử phạt đồng ý gia hạn giải trình cho tổ chức, cá nhân vi phạm thì phải thể hiện bằng văn bản.

Cá nhân, tổ chức vi phạm hành chính về thuế tự mình hoặc ủy quyền cho người đại diện hợp pháp của mình thực hiện giải trình bằng văn bản.

Xem Thêm : lỗi nhảy font chữ trong word 2010

Đối với trường hợp giải trình trực tiếp: cá nhân, tổ chức vi phạm hành chính thuế phải gửi văn bản yêu cầu được giải trình trực tiếp đến người có thẩm quyền xử phạt vi phạm hành chính về thuế trong thời hạn 02 ngày làm việc, kể từ ngày lập biên bản vi phạm hành chính về thuế.

Theo đó, trường hợp phải giải trình với cơ quan thuế gồm: Tổ chức, cá nhân có hành vi khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn bị xử phạt theo tỷ lệ phần trăm (%) quy định tại Điều 107 Luật quản lý thuế; hành vi trốn thuế bị xử phạt theo số lần thuế trốn theo quy định tại Điều 108 Luật quản lý thuế; hành vi không trích chuyển tiền trong tài khoản của người nộp thuế theo yêu cầu của cơ quan thuế quy định tại Điều 114 Luật quản lý thuế bị lập biên bản vi phạm hành chính về thuế. Tổ chức, cá nhân vi phạm có quyền giải trình trực tiếp hoặc bằng văn bản với người có thẩm quyền xử phạt vi phạm hành chính về thuế.

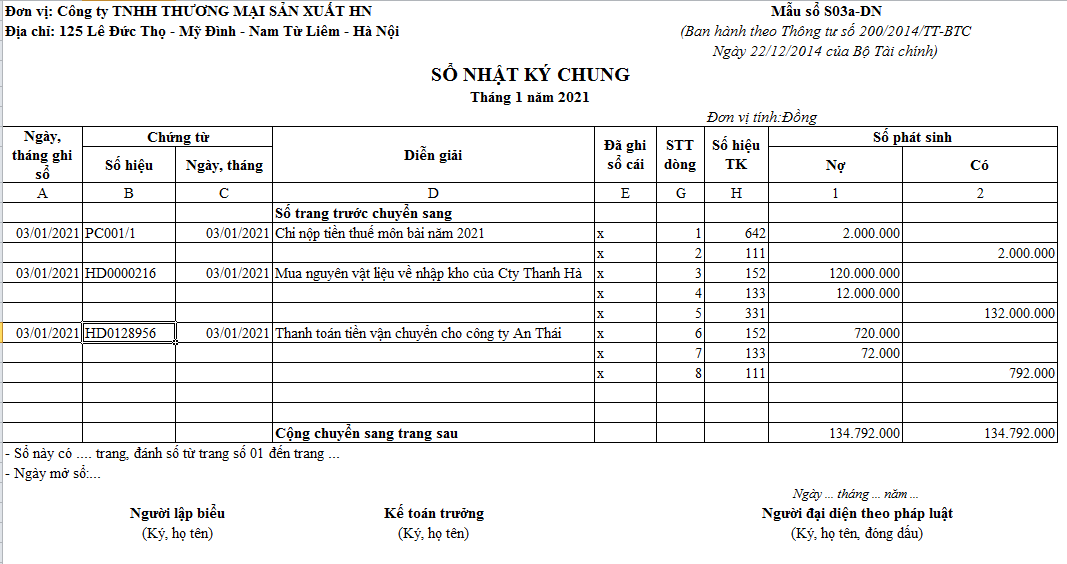

2. Mẫu công văn giải trình với cơ quan thuế số 1

3. Mẫu công văn giải trình với cơ quan thuế số 2

4. Mẫu công văn giải trình với cơ quan thuế số 3

Mời bạn đọc cùng tham khảo thêm tại mục thuế kế toán kiểm toán trong mục biểu mẫu nhé.

- Mẫu công văn chung

- Mẫu Công văn giải thể doanh nghiệp

- Mẫu công văn về thay đổi, bổ sung thang bảng lương

Nguồn: https://dongnaiart.edu.vn

Danh mục: Cẩm Nang Việc

Lời kết: Trên đây là bài viết Mẫu công văn giải trình với cơ quan thuế. Hy vọng với bài viết này bạn có thể giúp ích cho bạn trong cuộc sống, hãy cùng đọc và theo dõi những bài viết hay của chúng tôi hàng ngày trên website: Dongnaiart.edu.vn